2020年上半年,多重因素影响使我国经济发展受到较大冲击,一季度房地产市场深度下探,多数指标创下当季最大降幅。二季度随着国内疫情形势的好转和复产复工加快推进,房地产市场快速恢复,除房屋竣工面积外,其余主要指标当季均出现正增长,但地区和城市间的分化进一步加剧。下半年,随着国内疫情防控形势的持续好转和房地产政策的中性稳健,房地产市场继续向常态恢复,预计2020年全年整体保持低速增长。

一、上半年房地产市场运行总体状况分析

二季度,随着国内疫情防控形势的持续好转,房地产企业复工复产加快,市场快速恢复,除竣工面积指标外,其余主要指标均转负为正,地区间继续保持分化。

1.商品房销售降幅逐月收窄,二季度当季已实现正增长

随着复工复产复市的推进,全国经济逐步回温,楼市持续复苏,购房需求进一步释放,带动商品房销售降幅逐月收窄。1-6月,全国共实现商品房销售69404万平方米,同比下降8.4%,降幅比一季度收窄17.9个百分点;商品房销售额实现66895亿元,同比下降5.4%,降幅较一季度收窄19.3个百分点。

二季度当季,商品房销售面积和销售额均实现正增长,增幅分别为3.2%和6.6%,与2018-2019年各季增速的平均水平相比,销售面积增幅略快,但销售额增速略慢。这表明受疫情影响,房价整体上涨压力不大,整体涨幅低于2018年和2019的上涨幅度。

区域分化持续,鄂黑琼京津粤等省市销售面积降幅较大。分省市看,有8个省市区商品房销售面积出现正增长,其余23个省市区仍保持下降。具体来看,江苏、浙江、河北及西北地区大部分省区销售面积保持增长,其中西藏、新疆增速较快,超过10%。在下降的23个省市区中,湖北、黑龙江受疫情影响降幅最大,其次是海南、北京、天津等,降幅均超过20%,主要是受疫情或政策的影响所致。广东、吉林、重庆、上海等省市降幅也相对较大,跌幅超过10个百分点。从绝对值看,河北、江苏、新疆、浙江商品房销售增加规模较大,均比上年同期增加面积超过50万平米。广东、湖北两省销售面积下降规模较大,降幅均超过1000万平米。

分四大地区看,中部和东北地区销售降幅较大,分别下降14.1和17.3%,东部和西部地区降幅较小,分别下降5.4和5.6%。分七大行政区域看,西北、华东、华北地区降幅较小,分别下降0.9、2.6和3.9个百分点,东北、华中、华南地区降幅较大,分别下降17.3、19.2和12.6个百分点。

2020年上半年,全国商品房销售率为57.6%,比2019年上半年下降3.47个百分点。与近5年各年同期相比,销售率明显低于2018-2019年的水平,但高于2015年-2017年间的水平。

2.房地产投资韧性犹存,累计增速由负转正

房地产开发投资由于受在建工程连续性影响,具有较强惯性,这是房地产投资具有韧性的重要原因。上半年,全国房地产开发投资62780亿元,同比增长1.9%。与一季度相比,上升9.6个百分点。其中,商品住宅投资46350亿元,同比增长2.6%,占全部房地产开发投资面积的比重为73.8%。

二季度当季,商品房和商品住宅投资分别为40817和30335亿元,同比分别增长8%和8.7&,均转负为正,表明随着疫情防控形势向好和复产复工加快,房地产投资回升动力较为强劲。

分四大地区看,除中部地区仍保持下跌外,其余三个地区均保持增长。其中,西部地区投资增速最快,增长7.6%。中部地区跌幅也较一季度明显收窄,回升13.9个百分点。从七大行政区域看,除华中仍下跌外,其余六大区均出现正增长,其中西北、西南增速较快,均超过5%。

3.新开工面积降幅收窄,区域差异显著

一季度,受疫情影响,房屋建设出现较大幅度调整,特别是新开工面积跌幅较大,下降27.2%。二季度,随着复工复产有序加快,新开工面积明显修复,当季出现正增长。上半年,全国商品房施工面积为79.27亿平方米,同比增长2.6%,增速与一季度持平。新开工面积9.75亿平方米,同比下降7.6%,与一季度相比,降幅收窄19.6个百分点。二季度当季,商品房新开工69333万平方米,同比增长3.8%,基本恢复至疫情前正常水平。

各区域新开工状况差异显著,西北地区一枝独秀。分四大地区看,东部地区新开工面积降幅最小,下降4%,中部地区和东北地区降幅较大,均超过10个百分点。在七大行政区域中,西北地区是唯一增长的区域,增幅是14.2%,其余区域均保持下跌,其中东北、华中、西南跌幅较大,超过15%。在31个省市区中,20个出现负增长,其中3个省市降幅超过30%,分别是西藏、天津、湖北,6个省市降幅在20%-30%之间,11个省市降幅在20%以内。11个省市区保持增长,其中上海、浙江、宁夏、新疆4个省区新开工面积增速显著,均超过20%。

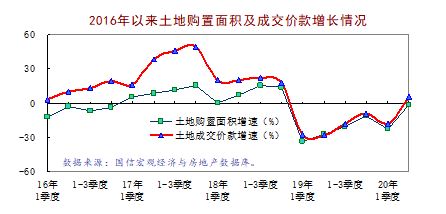

4.企业购地意愿明显回升,地价涨幅持续放缓

2020年上半年,房地产企业共购置土地7965万平方米,同比下降0.9%,降幅较一季度收窄21.7个百分点,成交价款为4036亿元,同比增长5.9%,土地平均购置价格为5067元/平方米,同比上涨6.8%。二季度当季,房地产企业土地购置面积为5996万平方米,成交价款为3059亿元,同比分别增长9.2和16.9个百分点,表明疫情因素并没有影响企业拿地的信心,企业购地意愿明显回升。

地价环比增速由降转升,同比增速持续放缓。2020年二季度,全国地价整体运行平稳,综合、住宅、工业地价环比增速由降转升,各用途地价同比增速则持续放缓;其中,住宅地价同比增速连续九个季度放缓,综合、商服地价同比增速连续八个季度放缓。分区域看,长三角、粤港澳大湾区、环渤海与京津冀三大重点区域综合地价环比增速由降转升,同比增速则继续回落;除商服地价外,一、二、三线城市各用途地价环比增速转降为升,同比增速持续放缓,22个重点关注城市住宅地价环比增速较一季度上涨0.38个百分点;综合及住宅地价环比上涨的城市数量明显回升,地价下降的城市数量明显减少,二季度住宅地价环比上涨的城市个数达87个,比一季度增加19个。

土地市场冷热不均,地区差异加大。据国信房地产信息网土地市场库数据,2020年上半年全国招拍挂用地共成交38396宗,面积为120167万平方米,同比增长2.2%,成交价款为34049亿元,同比增长8.8%,均比一季度有明显回升。但土地市场区域差异加大,从土地成交面积看,东北、华南、西北三个地区出现增长,特别是东北地区土地成交面积增速超过30%,其余四个地区同比仍有小幅下降,但跌幅均在5个百分点以内。从土地成交价款看,东北、华东、华南、西北地区保持正增长,华中和西南地区保持下跌。从溢价率看,华东地区土地溢价率水平最高,超过15%,西北地区溢价率水平最低,不到4%。

5.房地产贷款增速持续放缓,企业资金链承压

上半年,全国房地产企业资金来源达83344亿元,同比下降1.9%,降幅较一季度收窄11.9个百分点。分渠道看,国内贷款、利用外资、自筹资金、个人按揭贷款增速止跌回升,定金及预收款、其他资金来源依然有下降,均在10个百分点以内。从同期房地产开发投资占企业资金来源的比值来看,上半年为75.3%,比一季度上升9.9个百分点,比上年同期上升2.8个百分点,企业资金链承压。

6.房价走势分化,价格环比上涨城市数量持续增加

尽管销售面积普遍下跌,但房价走势却出现明显分化。从全国商品房销售均价看(销售均价=商品房销售额/商品房销售面积,未考虑成交结构变化因素),二季度全国商品房均价为9638元/平方米,同比上涨3.3%,与一季度均价相比,下跌372元。

分区域看,各地区有涨有跌。东北、华东、华南、西北四个区域商品房均价出现上涨,其中华东涨幅最大,上涨7.8%,其次是东北和西北,分别上涨5.7%和4.4%。华北、华中、西南三个区域商品房均价出现下跌,跌幅均在5%以内。从商品房平均价格绝对值看,华南、华东、华北较高,均超过1万元/平方米,华中、西南、西北地区较低,均在8000元以下,特别是华中地区,均价为6770元/平方米。

从70个大中城市房价指数看,市场同比较为稳定,环比价格稳中有涨。6月份,70个大中城市环比上涨0.73%(加权平均值),连续4个月上涨;同比上涨5.05%,连续5个月涨幅保持在5%左右。分城市看,6月有61个城市新建商品住宅价格环比出现上涨,比上月增加了4个城市,比3月增加23个城市,上涨城市个数已连续4个月持续增加;二手住宅销售指数中,有50个城市环比上涨,比上月增加了9个,比3月份增长18个。在贷款利率下行、人口持续流入、投资保值需求上升等因素的影响下,以深圳、杭州等城市为代表的少数城市房价上涨压力激增,部分区域新房市场销售火爆,二手房市场出现跳涨,房价上涨苗头明显。

分城市等级看,价格走势有所分化。6月份,四线城市新建商品住宅价格涨幅开始回落,一二三线城市则均有上涨,其中二线城市涨幅最快;一线城市二手住宅价格涨幅回落,二三四线城市则均保持上涨,其中三线城市涨势最为明显。

7.标杆企业整体销售形势较好,行业集中度提高

2020年上半年,标杆房地产企业销售形势整体较好,行业集中度进一步提高。根据上市公司公告数据,39家房地产企业共实现销售面积23280万平方米,按可比口径计算增长4.8%,实现销售额32235.5亿元,按可比口径计算增长1.1%。与全国商品房销售面积和销售额同期增速相比,分别快13.2和6.5个百分点。

分企业看,恒大、碧桂园、万科、保利发展、融创中国占据销售面积前5位,均超过1000万平方米。中国海外、新城控股、龙湖地产、华润置地、世茂房地产销售面积在600万至1000万平方米之间。从增速上看,佳源国际控股、中国金茂、恒大、禹洲地产等4个企业销售面积增速超过40%,雅居乐、建业地产等19家企业的销售增速出现负增长。

从销售额看,有12家企业销售额超过1000亿元,其中,恒大、碧桂园、万科稳居前三甲。从增速上看,瑞安房地产、禹洲地产增速较快,分别增长81.8%、50.5%,大部分企业增速低于30%,保利置业、万科等14家企业销售额同比下降,绿地香港跌幅最大,为48.2%。

与标杆企业的销售保持增长形成鲜明对比的是,中小房企房屋销售形势偏紧,压力较大。根据标杆企业销售数据反向推算,2020年上半年,中小房企(非标杆企业)实现房屋销售面积37168万平方米,销售额36663亿元,同比分别下降15.4和13.9个百分点。这表明中小房企的销售形势更加严峻,企业资金链风险上升,有关企业和管理部门需提高警惕。

二、影响未来房地产走势的因素

1.政策基调不变,热点城市楼市调控政策从严,老旧小区改造提速

房地产政策基调不变,继续坚持“房住不炒、因城施策”。上半年,中央有关部委在多个场合表态要坚持“房住不炒”不动摇。《政府工作报告》也明确提出,“坚持房子是用来住的、不是用来炒的定位,因城施策,促进房地产市场平稳健康发展”。这说明尽管受疫情蔓延及国际形势影响,国内经济存在下行压力,但“不走以房地产短期刺激经济”的决心不可动摇。各地在坚持“房住不炒”总基调基础上,针对市场分化的背景,可出台更加灵活和有针对性的政策,因城施策,精准施策,以减少外部影响和冲击,促进市场回稳。

热点城市楼市调控政策从严。上半年,深圳、杭州、东莞、宁波等城市地价、房价均出现较明显上涨。7月以来,这些城市先后发布了楼市调控升级的政策,提高购房门槛,避免价格上涨过快。楼市新政通过调整商品住房限购年限、完善差别化住房信贷措施、发挥税收调控作用等手段对楼市进行调节,在支持合理自住需求的同时遏制投机炒房,以实现稳地价、稳房价、稳预期目标。例如,深圳市7月15日发布八条楼市调控措施,包括:限购政策升级,必须有36个月社保;首套房首付比例依然为30%,已经有一套房的再购房首付比例70%起,非普住宅达到80%;增值税免征从2年调整到5年;750万元以上为豪宅,加强热点小区管理等。调控政策发布后,前期房价持续上涨的态势有望结束。深圳等城市的调控升级,代表着今年下半年的楼市政策风向。通过此类政策出台,目的就是要进一步促进市场的稳定,防范市场炒作。受政策调整预期影响,其他房价不稳定、房价上涨过快的城市,房价涨幅预计会有所回落。

老旧小区改造提速。7月10日,国务院办公厅印发《关于全面推进城镇老旧小区改造工作的指导意见》(国办发[2020]23号),明确了城镇老旧小区改造的总体要求、目标任务、对象范围、支持政策和保障措施,为进一步全面推进城镇老旧小区改造工作提供了基本遵循。老旧小区改造是造福人民群众、满足人民群众对美好生活需要的重要民生工程,同时也是有效扩大内需,做好“六稳”工作,落实“六保”任务的重要发展工程。小区改造的根本目的,是完善城市人居环境质量、提升城市公共服务的水平,解决城市发展不平衡、不充分的矛盾。2020年,全国计划开工改造城镇老旧小区3.9万个,涉及居民近700万户,数量是2019年的近两倍。老旧小区改造包括三类:基础类、完善类和提升类。基础类是涉及居民基本居住条件和居住安全、日常生活保障的基本设施,要求应改尽改,资金来源主要由政府财政资金保障;完善类是满足居民改善型生活需求和生活便利需要的改造内容,如建筑节能改造、加装电梯、停车等,主要依靠各级政府有关资金、居民、产权单位等共同出资;提升类主要是涉及城市公共服务的供给,包括养老、托育等,主要政府通过一些优惠条件去支持和吸引社会企业和资本参与。

2.预期变化加剧房地产市场分化

2020年,受疫情因素和宏观调控政策的影响,居民的收入预期和通胀预期均出现调整,将会加剧房地产区域和楼盘的分化。

从收入预期看,2020年居民收入增速明显放缓,扣除价格因素实际已出现负增长。二季度,随着疫情防控和经济社会发展的统筹推进,特别是“六保”政策中对中低收入转移支付的进一步落实,居民收入增速较一季度有所回升。上半年全国居民人均可支配收入15666元,同比名义增长2.4%,名义增速比一季度回升1.6个百分点。扣除价格因素,实际下降1.3%,实际降幅比一季度收窄2.6个百分点。分城乡看,城镇居民人均可支配收入21655元,名义增长1.5%,实际下降2%,降幅较一季度收窄1.9个百分点;农村居民人均可支配收入8069元,名义增长0.4%,实际下降1%,降幅较一季度收窄3.7个百分点。农村居民收入回升幅度快于城镇,城乡居民收入比进一步下降,上半年为2.68:1,比上年同期下降0.06个点,城乡之间的居民收入差距有所减小。

从通胀预期看,当前全球贸易保护主义上升,经济全球化遭遇逆流,全球市场萎缩,世界经济低迷、全球经济下行趋势明显。世界银行在6月24日的世界经济展望报告中预计,2020年全球GDP增速为-4.9%,比此前预期下调1.9个百分点。为提振市场信心,加快经济复苏,世界各国纷纷出台了较为宽松的货币政策,我国货币政策也相对较为宽松。货币宽松引导市场利率下行,利率下降推升资产价格上涨,人们对避险资产的投资保值性需求增加。其中,房地产是重要的投资对象之一。

受两方面预期变化影响,购房需求将会加速分化。从收入角度看,今年受疫情和经济下行影响,居民收入,特别是中低收入群体收入明显放缓,收入决定消费,居民预期收入的下降必然导致住房需求下降,特别是那些自住型住房需求,一些刚需楼盘和中低端楼盘销售压力将明显上升,价格竞争更加激烈。

从通胀角度看,通胀预期上升迭加LPR利率下降,投资保值性需求明显增加,热点城市的中高端楼盘受到中高收入群体的青睐,上海2000万元豪宅排队“抢”,深圳4000万级公寓“秒光”,北京千万元以上豪宅成交量创2年新高。还有一些高性价比楼盘销售形势也比较好,特别是那些受新房“限价”政策影响,新房价格与周边二手房价格存在明显倒挂的楼盘被疯抢,杭州、南京、成都、西安等市场频现“万人摇”。随着热点城市楼市调控政策的升级,未来此类楼盘热度会有所回落。具体到城市层面,一二线城市由于投资保值需求大,市场复苏进度较快,房价上涨压力上升。而三四线城市则主要以刚性需求和改善性需求为主,市场恢复偏慢。

三、2020年全年房地产核心指标预测

与一季度报告中预测数据相比,上半年房地产市场恢复态势明显好于预期。除个人按揭贷款增速持平外,其余指标增速均快于预测值,尤其是土地购置面积最为显著。具体看,房地产投资增速比预期快1.6个百分点,企业资金来源比预期快1.9个百分点,房屋新开工面积比预期快1.1个百分点,销售面积比预期快3个百分点,销售额比预期快1.9个百分点。

展望2020年下半年,随着国内疫情影响持续减弱,宏观政策全面发力,市场预期不断完善,前期受到抑制的消费和投资需求将加速释放,经济复苏进程会进一步加快。在房地产领域,预计楼市调控政策仍以“房住不炒”为总基调,货币政策整体保持适度宽松,以有效对冲经济下行的压力,但房价地价上涨过快的城市调控节奏加快,购房门槛可能提高,以稳房价、稳地价、稳预期。根据预测模型,结合当前经济形势及房地产政策走向,预计2020年全年房地产市场继续修复疫情带来的冲击,更多指标实现由负转正,但以个位数增长为主。房地产投资增速继续保持回升,全年预计增长4.6%,达到13.83万亿;企业资金来源增长3.1%,达到18.42万亿,其中个人按揭贷款增长较快,预计增长8.5%。新开工面积降幅继续收窄,但由于房地产整体已迈入中后期,整体仍可能保持小幅下降,预计降幅为1.8%。房屋销售面积降幅收窄,整体保持小幅下跌态势,降幅为2.6%,商品房销售额实现增长,增速为2.5%;土地购置面积达增速达6.9%,土地成交价款幅度将超过15个百分点,分别实现9.6和6.7亿平方米,下降8.7%和11.4%;土地购置面积达到6524万平方米,下降18.8%,土地成交价款达16407亿元,增长11.5%。

(详细内容,请登录国信房地产信息网。转载时请注明出处,且不得对本报告进行有悖原意的引用、删节和修改。)

(出处:《房地产动态》2020年第14期,作者:国家信息中心信息化和产业发展部 高聚辉 杨颖)